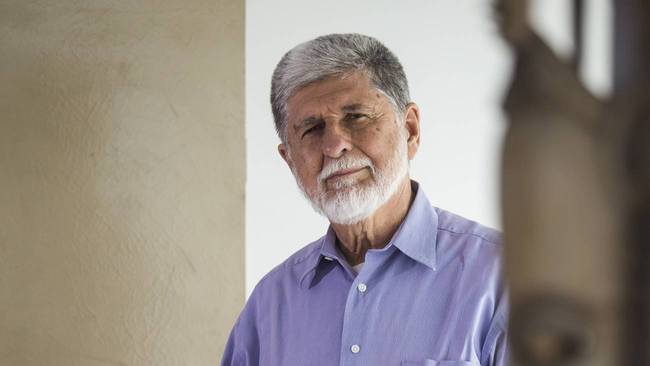

Rumo ao crescimento com eqüidade. Reformas das reformas do Consenso de Washington

Nueva Sociedad Outubro 2007

As reformas neoliberais implementadas na América Latina permitiram o controle da inflação e do déficit fiscal, além de um auge das exportações. Entretanto, também produziram forte volatilidade financeira, altos e baixos macroeconômicos, crescimento medíocre e um quadro social regressivo. É imprescindível, portanto, introduzir «reformas das reformas». O artigo afirma que os padrões de desenvolvimento não são «neutros» em termos sociais. Por isto, é necessário implementar políticas macroeconômicas que possam gerar equilíbrios sustentáveis na economia real e uma estratégia de desenvolvimento produtivo consistente com uma melhor distribuição das oportunidades. Como o desenvolvimento social não pode descansar exclusivamente sobre a política social, a política econômica não pode garantir por si só objetivos socioeconômicos. Não é possível obter a eqüidade com a mera ação ex post, sendo necessário incorporá-la ao sistema produtivo.

Introdução

A América Latina viveu um período de profundas reformas econômicas. Elas foram particularmente intensas durante os anos 90, mas também houve casos mais precoces no Cone Sul, especialmente no Chile, onde começaram na década de 70. Em geral, estas experiências produziram mudanças dramáticas na dimensão do Estado e contribuíram para outorgar muito mais espaço aos agentes privados.

Após uma década e meia de reformas realizadas no marco do Consenso de Washington, o resultado é misto. Por um lado, ocorreram avanços notáveis no controle da inflação e foram obtidos balanços fiscais mais equilibrados, registrando-se um importante auge das exportações. Mas nos temas fundamentais – o crescimento econômico e a eqüidade social – o desempenho tem sido medíocre. No período entre 1990-2007, observou-se um crescimento do produto de apenas 3% anual. Se fosse medido por habitante, o aumento seria de tão somente 1,3%, uma taxa insuficiente para conseguir diminuir a brecha em relação aos países desenvolvidos. De fato, a distância em relação aos Estados Unidos aumentou durante esses anos. O atual desempenho se reflete também em um dado concreto: em 2006, existiam na América Latina cerca de 5 milhões de pobres mais do que em 1990.

Em resumo: aconteceu uma dupla divergência. Por um lado, o PIB per capita não convergiu com o dos países desenvolvidos; por outro, a brecha entre os grupos de alta e baixa rendas aumentou. Atualmente, o PIB por habitante na América Latina representa só um quarto daquele que os países mais ricos possuem (os integrantes do G-7), enquanto a brecha de eqüidade é duas vezes maior que a dessas economias. O desafio, então, é crescer, mas com muito mais eqüidade.

Era necessário reformar? Sim, sem dúvida. A América Latina de 1990 precisava de reformas profundas. Tínhamos muita intervenção na economia, um setor privado restringido e regras pouco transparentes. Mesmo assim, as massivas privatizações e as intensas liberalizações comerciais geraram mudanças muito abruptas, em seqüências erradas, sem uma adequação à especificidade de cada país, deixando também vazios muito grandes.

Em geral, as reformas têm sido lineares. Tenderam sempre a ir à mesma direção e a oferecer a cada reforma o caráter de objetivo e não de meio, que é o que deve ser. É vital, neste sentido, não postular as reformas per se, e sim realizar aquelas que sejam funcionais para obter os objetivos finais: crescer mais e distribuir melhor.

O Consenso de Washington procurava que as reformas gerassem preços corretos e, ao mesmo tempo, fossem amigáveis com o mercado. Dois princípios que compartilho plenamente. Mesmo assim, os resultados foram contrários aos esperados. Por um lado, os preços macroeconômicos-chave – o tipo de câmbio e a taxa de juros – tenderam ao desalinhamento, exibindo uma alta instabilidade depois das políticas econômicas dos anos 90. Isto, evidentemente, resulta muito pouco amigável com o mercado, já que produz uma enorme tensão no setor produtivo. Por outro lado, a demanda ou capacidade de compra da população tem sido exposta a grandes altos e baixos, determinados por fluxos de capitais voláteis e preços de exportação muito flutuantes. O resultado – um crescimento medíocre e com muita desigualdade – desviou-se das expectativas dos reformadores neoliberais.

As conquistas das reformas

Entre as conquistas, destacam-se três avanços importantes. O primeiro é o incremento das exportações, um fenômeno geral na América Latina a partir dos anos 90. Os volumes exportados aumentaram de forma substancial, a uma taxa média de 7,9% anual em termos reais, durante o período de 1990-2006. Este impulso exportador foi significativamente maior que o aumento das exportações do mundo na mesma época, que foi de 5,7%.

O segundo avanço é o dos equilíbrios fiscais. Nos anos 80, América Latina exibiu desequilíbrios fiscais muito elevados. Em alguns países, o déficit atingiu 10% ou 17% do PIB. Nos anos 90, foi registrado um notório progresso nos balanços orçamentários, e vários países alcançaram superávits fiscais durante muitos anos: antes da crise asiática, a América Latina em média cumpria com folga o critério de Maastricht, com um déficit fiscal primário (média simples de 19 países) da ordem de 1% do PIB (1,9% na média ponderada).

O terceiro avanço é o controle da inflação. Neste âmbito, a América Latina experimentou uma notável melhoria e conseguiu superar os processos de hiperinflação das décadas anteriores. Nos anos 80, vários países tiveram taxas de inflação de mais de 1.000% anual. Isto, obviamente, é muito destrutivo para as empresas e as pessoas, constituindo-se em um inimigo mortal para o investimento, a inovação, a eqüidade e a harmonia social. A partir dos anos 90, a inflação diminuiu de forma considerável: após atingir uma média de 1.600% em 1990, a partir de 1999 a média da região é de um dígito; em 2006, foi de 5%.

As deficiências das reformas

As reformas têm sofrido também de graves deficiências. Entre as mais importantes, destacam-se:A volatilidade financeira e macroeconômica. Trata-se de um dos principais problemas das economias latino-americanas. Embora tenham sido realizados esforços decididos para obter equilíbrios macroeconômicos em termos fiscais e inflacionários, houve também uma destacada incapacidade para prever os problemas surgidos dos desequilíbrios financeiros externos. O mesmo se observou no momento de antecipar os efeitos dos desequilíbrios reais, econômicos e sociais, surgidos como conseqüência de reformas financeiras desenhadas de forma ideológica.

Efetivamente, os desequilíbrios externos dos anos 90 foram conseqüência de uma oferta externa de capitais marcada por fases de superotimismo e superpessimismo. Durante os períodos de auge do financiamento externo – entre 1990 e 1994 e entre meados de 1995 e 1998 – a região sofreu um forte crescimento do déficit externo e o atraso cambial, estimulados por ingressos massivos de capitais. Isto gerou sérias vulnerabilidades. Como conseqüência, a América Latina sofreu a crise mexicana durante 1995, e, a partir de 1998, a crise asiática, continuando depois com a crise argentina. Assim, entre 1998 e 2003, o conjunto da região viveu uma situação recessiva: o PIB por habitante decresceu, da mesma maneira que durante a crise da dívida («a década perdida»). Estes ciclos financeiros determinaram também os ciclos produtivos, gerando uma brecha entre o potencial da economia e seu desempenho efetivo.

O gráfico apresenta esta dinâmica de «montanha russa», caracterizada por períodos de auges e recessões (brechas significativas entre o PIB efetivo e o PIB potencial). Como veremos, estes ciclos têm conseqüências negativas permanentes no desenvolvimento social e no investimento produtivo, como resultado dos desequilíbrios gerados pela forma na qual foi conduzida a política macroeconômica, comercial e, particularmente, a financeira (Ffrench-Davis 2005; Rodrik 2006). Assim surgiu um conflito, um trade-off, entre um «financeirismo» excessivo e de muito curto prazo e uma fraca «produtividade».

O surpreendente é que os erros cometidos nas reformas financeiras e cambiais realizadas na Argentina e no Chile nos anos 70, que geraram a ambos países enormes custos econômicos e sociais no âmbito da crise da dívida, tenham sido repetidos em outras nações latino-americanas a partir de meados dos anos 80, e em alguns países da Ásia durante os anos 90. Não se trata somente da falta de uma supervisão prudente, mas também dos cenários marcados pelo boom dos segmentos de capitais de curto prazo, o deslocamento da economia interna, fortes atrasos cambiais e crises financeiras de elevado custo fiscal e social.

Devido à globalização, os especialistas em intermediação financeira tornaram-se peças-chave para os desequilíbrios macroeconômicos das economias emergentes. Nas economias em desenvolvimento, que baseiam parte de sua estratégia na diversificação das exportações, um tipo de câmbio dominado por movimentos de capitais de curto prazo revela uma clara inconsistência de política. Para ter um bom sistema econômico, com crescimento e eqüidade, é necessário premiar as melhoras na produtividade mais que a especulação, e os investimentos de longo prazo sobre o a prática de curto prazo puramente financeira.

A integração dos mercados de capital tem importantes repercussões na governabilidade interna dos países latino-americanos. De fato, a maioria de seus líderes vive uma «síndrome do duplo eleitorado»: eles são escolhidos pelos votantes de seus países, mas procuram o apoio daqueles que «votam» através de seus investimentos financeiros. Os ciclos dos mercados financeiros do último terço do século revelam uma marcante contradição entre ambos, em um jogo de soma negativa que encerra os países em uma armadilha financeira. A prolongada recessão ocorrida recentemente – de 1998-2003 – assim o confirma.

Exportações com baixo valor agregado. Outra deficiência se relaciona com o impulso exportador, positivo em si mesmo, mas que não se traduz em um maior dinamismo no conjunto da economia. Em muitos casos, os processos de liberalização comercial, implementados de forma abrupta e com um tipo de câmbio pouco competitivo, enfraqueceram a produção eficiente de bens transáveis, causando um grande incremento das importações. O resultado foi que, apesar do dinamismo exportador, geraram-se desequilíbrios significativos nas contas externas.

Por outro lado, foi menor o progresso na diversificação da atividade exportadora de produtos com maior valor agregado nos países da América Latina. Embora tenham ocorrido alguns avanços, a região ainda exporta, principalmente, produtos baseados em recursos naturais, caracterizados por preços com especial tendência a sofrer os vai-e-vens da economia mundial. O aumento dos preços internacionais nos recursos naturais é um bom paliativo, mas não resolve a deficiência mais profunda de um desempenho exportador que oferece encadeamentos e externalidades muito frágeis para o resto de nossas economias.

Durante os anos 90, houve alguns avanços neste sentido através do fortalecimento do comércio intra-regional, que permitiu a expansão vigorosa das exportações manufatureiras com maior valor agregado (Cepal 2002). Mesmo assim, a volatilidade macroeconômica das principais economias latino-americanas a partir da crise asiática de 1998 teve um impacto muito negativo no intercâmbio regional, especialmente no Mercosul, que apenas agora está se recuperando.

Balanços fiscais que não priorizam a modernização produtiva e social. Na área fiscal, mesmo com a obtenção de orçamentos balanceados, ainda prevalece um investimento insuficiente em capital humano, infra-estrutura e inovação produtiva. Existe uma destacada insuficiência de bens públicos e é necessário destinar mais recursos para melhorar a qualidade dos sistemas de educação e ensino. Também é preciso atender aos requerimentos de maior capital humano para atual força de trabalho, laboral e empresarial. Isto é imprescindível para gerar um aumento nas possibilidades de crescimento econômico, além de maior eqüidade na distribuição de oportunidades e na produtividade. A outra face do orçamento, a das receitas tributárias, ainda mostra grandes lacunas nos sistemas tributários e uma evasão maior que a das economias mais desenvolvidas. Geralmente, os países latino-americanos não conseguiram evitar um dos vícios da atual globalização: a ênfase da carga tributária no trabalho menos móvel e no capital produtivo, privilegiando assim o capital móvel e especulativo.

A má distribuição das oportunidades. Segundo estimativas da Cepal, em 2006 existiam 205 milhões de pobres na América Latina, o que equivale a 39% da população e 5 milhões mais que em 1990 (ver o quadro). É possível explicar isto, em parte, pelo ajuste recessivo de 1999 e pela crise argentina de 2001-2002.

As experiências dos anos 90 demonstram que as crises afetam de forma regressiva nossas sociedades. Existem trabalhos muito interessantes, como os de Rodrik (2001), Ocampo (2005), Bourguignon e Walton (2007), que confirmam a idéia de que cada crise financeira gera aumento da pobreza e regressão distributiva. Isto significa que as crises não são neutras entre os setores: afetam de maneira diferenciada incontáveis empresas e pessoas, consumidores e produtores, com um viés regressivo, pois têm impacto sobre aqueles que se encontram nos setores de baixa renda. A recuperação posterior não é automática, e sim mais bem lenta e incompleta. Em outras palavras, as crises financeiras geram uma significativa perda na renda e no patrimônio dos grupos mais pobres, produzindo uma marca regressiva nos lares e no balanço das pequenas e médias empresas.

Efeitos regressivos das crises. Outra grande deficiência das reformas é o insuficiente investimento produtivo e, em conseqüência, o fraco crescimento econômico que geram. Nos anos 90, América Latina investiu em média 5 pontos menos do PIB que nos anos 70, e só alguns décimos mais que na década perdida dos 80. Como resultado, o crescimento do PIB a partir de 1990 foi de apenas 3%, apesar de vir de níveis muito deprimidos na década perdida (1,3%) e comparado com uma expansão média de 5,6% nos anos 70 (ver quadro 2). Isto implica que, entre 1990 e 2007, o PIB por habitante da região cresceu somente 1,3%, menos que a média mundial (1,5%) e o dos EUA (1,7%).

Para crescer de forma sustentável, é importante investir mais e melhor. Freqüentemente, os analistas e autoridades se auto-enganam com taxas de crescimento altas mas transitórias, muitas vezes baseadas em processos de recuperação da atividade econômica e não em uma expansão forte da capacidade produtiva, como aconteceu no Chile (1985-1989), na Argentina (1992-1994 e 1997), e na maior parte da América Latina (2004-2006). Naturalmente, é importante aproveitar a recuperação depois das recessões, mas a chave é obter uma reativação, permitindo que os investimentos e as melhorias na produtividade gerem um crescimento alto e contínuo, uma vez atingido o teto produtivo. Só então poderão ser obtidas médias elevadas nos prazos extensos. A média dos últimos 17 anos reflete um fracasso a esse respeito.

O Chile foi uma exceção interessante durante os anos 90. Entre 1990 e 1998, este país cresceu 7%. Um fator determinante desse aumento contínuo foram as reformas efetuadas pelos governos democráticos sobre as reformas neoliberais implementadas pela ditadura. Na América Latina, é comum falar de «aplicar o modelo chileno». Demonstramos (Ffrench-Davis 2004) que, com o retorno à democracia, realizaram-se mudanças substanciais nas políticas econômicas, especialmente no início dos anos 90. Também demonstramos que, ainda durante a ditadura, produziram-se mudanças significativas na orientação econômica: nos anos 70 foi aplicado um modelo neoliberal mais extremo, e nos anos 80 adicionaram-se diferentes intervenções substantivas nos mercados, embora com sinal também regressivo, definindo uma espécie de «pragmatismo regressivo».

Outra variável de grande importância para explicar o crescimento do Chile durante esta fase foi a taxa de investimento produtivo. Nos anos 90, o Chile investiu 10 pontos mais do PIB que durante o governo de Augusto Pinochet; nesse mesmo período, a América Latina investiu 5 pontos menos que nos anos 70. Isto explica porque, entre 1990 e 2006, o Chile, embora tenha sofrido o impacto da crise asiática, cresceu 5,5% em média, e a América Latina apenas 2,9%.

Concentração da propriedade e do poder econômico. A concentração econômica é um fenômeno geral que se reflete no deterioro da distribuição da renda na América Latina. Neste aspecto, as privatizações produziram, em geral, um impacto regressivo. Durante os anos 90, realizaram-se processos intensos de privatização na Argentina, Bolívia, Peru e México, entre outros países. No México, por exemplo, as empresas públicas passaram de 1.155 a menos de 80 em 1994 (Morley/Machado/Pettinato).

O Chile realizou privatizações massivas durante o governo de Pinochet, entre 1974 e 1989 (Ffrench-Davis 2004, cap. II). Este processo não ficou limitado à transferência de empresas apropriadas, confiscadas ou expropriadas durante o período de Allende: ele se estendeu a companhias criadas a partir da fundação da Corporación de Fomento (Corfo, na sigla original) em 1939. Em 1970, a Corfo controlava 46 empresas; em 1973 já eram cerca de 300. Em 1980, o número tinha diminuído a somente 24, e a metade estava em processo de licitação. Entre as mencionadas, devemos somar uma dezena de empresas públicas dependentes de outras repartições governamentais, entre as quais se encontravam a Corporación del Cobre (Codelco) e a Empresa Nacional de Petróleo (ENAP), que até hoje se mantém em poder do Estado.

No Chile, a venda das empresas públicas foi efetuada geralmente durante períodos de recessão e com elevadas taxas de juros no mercado interno. Portanto, foram muito poucos os que tiveram a possibilidade comprar, o que contribuiu para a aguda concentração da propriedade registrada nesses anos. O aumento massivo dos créditos externos e seu domínio sobre os bancos nacionais ofereceram uma parte substancial do financiamento requerido pelos grupos econômicos que participaram das privatizações. Outro passo relevante dado nos anos 80 foi a privatização da previdência. O sistema de pensões, até então baseado em um sistema de capitalização, foi substituído por outro de capitalização individual através de financeiras da previdência privadas (AFPs). Com o tempo, os fundos de pensão ficaram em poder de algumas AFPs e hoje três delas concentram 72% dos aportes à previdência dos trabalhadores. Entretanto, mesmo quando os processos de privatização constituem uma das causas mais importantes da concentração do poder econômico no Chile, outras reformas – comercial, financeira, conta de capitais, tributária, legislação trabalhista – também contribuíram para este processo. Deve-se acrescentar ainda o impacto regressivo das sucessivas crises macroeconômicas. Neste sentido, é curioso que se diga que os países latino-americanos aprenderam a administrar a macroeconomia. O que realmente aprenderam é a controlar a inflação, embora não o façam de maneira consistente com o desenvolvimento produtivo e o combate à desigualdade.

Como melhorar o desempenho? A necessidade de reformar as reformas Considerando-se a heterogeneidade dos resultados das reformas econômicas, com seus traços positivos e negativos, é imperativo que as mudanças realizadas tendam a conservar as características mais saudáveis e corrigir os erros mais graves. Trata-se, em definitiva, de introduzir «reformas das reformas». Entre elas, podemos mencionar:

Uma macroeconomia real sustentável. Existe um consenso de que os «fundamentos macroeconômicos sadios» constituem uma variável determinante para o desenvolvimento, mas não há acordo sobre como são definidos, obtidos e mantidos através do tempo. Uma definição apropriada deveria incluir, além da baixa inflação, contas fiscais saneadas e exportações dinâmicas, déficits externos e dívidas líquidas sustentáveis, investimento contínuo em capital humano, investimento alto e eficiente em capital físico, passivos externos líquidos reduzidos, tipo de câmbio real não desalinhado e uma forte regulamentação e supervisão prudente do sistema financeiro.

Em períodos de recessão, uma boa administração macroeconômica deveria contemplar um balanço fiscal estrutural que reconheça que, durante estas fases, as rendas fiscais são baixas e que o gasto público não deveria seguir os impostos em seu movimento descendente, e sim ter, ao contrário, um papel compensador ou contra-cíclico. Também deveria-se gerar um impulso forte da demanda real, com mudanças decididas de política econômica, quando a atividade interna estivesse claramente abaixo de sua capacidade produtiva (Ffrench-Davis 2005, cap. VI).

Outro aspecto importante de uma macroeconomia saudável consiste em evitar macro-preços desalinhados. Como foi exposto no início, precisamos de reformas amigáveis com o mercado (market-friendly) e preços corretos (right prices), duas questões essenciais para o crescimento. Mesmo assim, o fraco desempenho atual indica que a amizade não foi confiável e que os preços macroeconômicos freqüentemente se distanciaram do equilíbrio. Estes desequilíbrios evidentemente dificultam a avaliação de diferentes projetos para a designação de recursos, incentivam o investimento especulativo sobre o produtivo e contribuem para o deterioro do portfólio das entidades financeiras, excluindo as pequenas e médias empresas do acesso ao financiamento.

Por isso, é fundamental que estes preços macroeconômicos – que afetam o conjunto dos agentes econômicos e a demanda agregada – sejam relativamente estáveis, não estando desalinhados demais ou desequilibrados. Isso depende de variáveis de política econômica e da forma em que estiverem organizados os mercados. O regime cambial, por exemplo, é fundamental porque determina o quão competitivas são as exportações e as empresas que concorrem com os produtos importados. O nível do tipo de câmbio e sua volatilidade possuem um impacto enorme sobre o desempenho do setor produtivo e as contas externas. Hoje, as opções da moda localizam-se nos extremos: tipo de câmbio fixo ou dolarização, o que implica renunciar à moeda nacional e praticar uma política cambial e monetária; ou um tipo de câmbio totalmente livre, que se torna tremendamente sensível aos fluxos de «capitais andorinha» e às flutuações dos termos de intercâmbio, ambos de natureza muito volátil, gerando uma alta instabilidade.

É necessário, portanto, enxergar além das «modas» e encontrar uma resposta pragmática ao problema. Em Ffrench-Davis (2004) mostramos que é possível melhorar o desempenho global utilizando um sistema eficiente de «flexibilidade administrada» do tipo de câmbio. Ele permite ajustes de preços relativos e o uso da política monetária para evitar as cotações extremas e facilitar a transição entre períodos de auge e escassez de financiamento externo. Mesmo assim, para que uma política deste tipo tenha sucesso, deve existir um conjunto coerente de políticas fiscais, supervisão bancária e administração da conta de capitais, com elementos contra-cíclicos e prudentes. Também deve ser realizado um balanço entre os objetivos – como o controle da inflação e a geração de emprego – superando o atual predomínio excessivo das políticas antiinflação à custa do desenvolvimento produtivo. Daí a importância de um enfoque integral, que mantenha a coerência entre objetivos e meios. Outra questão importante para uma macroeconomia saudável é a regulamentação prudente dos movimentos de capitais. A América Latina foi afetada por choques financeiros que geraram um impacto desestabilizador muito forte sobre seu entorno macroeconômico, expressado em grandes altos e baixos na evolução do PIB (ver gráfico).

Entre 1991 e 1994, após uma prolongada carência de fundos externos, houve um ressurgimento acelerado dos fluxos financeiros em direção às economias latino-americanas. A nova leva foi muito significativa como proporção do PIB, superior à de 1977-1981, que levou à crise da dívida externa. Desta vez, a composição também foi muito mais variada, com um segmento forte de investimentos em carteira, mais líquida, de curto prazo. No início, os novos capitais permitiram uma reativação das deprimidas economias latino-americanas. Com o tempo, porém, muitas delas geraram problemas de vulnerabilidade perante os choques externos, num contexto de excessivos déficits em conta corrente, apreciações cambiais desproporcionadas e stocks de passivos externos que foram aumentando perigosamente.

A vulnerabilidade estava estreitamente associada com um alto nível de passivos externos que possuíam um componente elevado de curto prazo, um déficit comercial significativo e um baixo preço do dólar. Para descobrir em que medida as políticas aplicadas em cada país geram resultados diferentes, uma boa forma é observar o que ocorreu no Chile e no México com a onda de capitais da primeira metade dos anos 90. Antes de começar o auge do financiamento, ambos os países apresentavam indicadores macroeconômicos similares: economizavam taxas parecidas de seu PIB, utilizavam satisfatoriamente sua capacidade produtiva (ao contrário da Argentina e do Peru) e apresentavam economias relativamente em ordem. Mas cada um adotou estratégias diferentes perante os crescentes fluxos de capitais: o México decidiu receber tudo, enquanto o Chile optou por não repetir a história de 1982 e desencorajou o excesso de fundos voláteis e de curto prazo.

As decisões mais determinantes são as tomadas nos momentos de auge, quando é possível definir se avançamos por um caminho sustentável no tempo ou se passaremos por acelerações e frenagens abruptas. Entre 1990 e 1995, o Chile decidiu evitar as grandes distorções provocadas pelos volumes excessivos de capitais financeiros. Para isto, aplicou um instrumento de regulamentação que limitou as entradas das quantias passíveis de serem absorvidas eficientemente, evitando assim que o tipo de câmbio se apreciasse demais e que o consumo aumentasse artificialmente com base em financiamentos transitórios. O instrumento escolhido foi o «encaixe» às entradas de capitais, reduzindo sua rentabilidade. Argumentou-se que a demanda global deveria aumentar só graças aos capitais que fossem investidos produtivamente no país. Este é o caso do investimento estrangeiro direto que chega a criar nova capacidade produtiva, e não meramente comprar a já existente. Os resultados desta política prudente puderam se comprovar em 1995: a economia chilena cresceu 9%, enquanto a mexicana entrou em uma fase de recessão e seu PIB caiu 6%.

Com o «efeito tequila», os capitais andorinhas fugiram da América Latina. Em seguida, entre meados de 1995 e 1997, viveu-se uma recuperação vigorosa dos fluxos de capitais. Mas é impressionante comprovar que a comédia de erros foi repetida, confundindo recuperação com expansão produtiva, no contexto de altas da Bolsa não sustentáveis pelas utilidades das empresas, déficits externos crescentes, atraso cambial, persistentes melhorias das qualificações de risco soberano e um superotimismo do Fundo Monetário Internacional (FMI) pelo desempenho econômico. Todo isto predominou em 1996 e 1997.

A crise asiática voltou a demonstrar os desequilíbrios e as vulnerabilidades. Com a interrupção dos fluxos de capital privado e o deterioro do intercâmbio comercial, houve uma contração da demanda agregada e uma brecha recessiva entre o PIB efetivo e a capacidade produtiva disponível. Estas quedas e aumentos refletem o mundo das finanças especulativas em prejuízo do mundo real e do desenvolvimento produtivo, que não respondem à produtividade, ao emprego e às utilidades que o investimento é capaz de gerar.

Desenvolvimento sustentável e investimento social. Para crescer em forma sustentável, é necessário criar uma nova capacidade produtiva: maior quantidade e qualidade de capital e trabalho, organização e institucionalidade funcional. No contexto da globalização, tudo isto é necessário para aproveitar as oportunidades que se apresentam e evitar os perigos. Aqui é marcante o papel da educação e da capacitação laboral, uma peça fundamental para incrementar a produtividade. Na realidade, é a forma «progressista» de flexibilizar o mercado através da oferta, já que aqueles trabalhadores que saíram do sistema de educação, e que devem trabalhar durante os próximos 40 anos, já não podem voltar à escola primária e secundária. Portanto, precisam de capacitação durante toda a sua vida laboral. Algo similar acontece com a difusão tecnológica, particularmente nas pequenas e médias empresas. Em ambas questões – capacitação laboral e tecnologia – persistem externalidades e falhas de mercado que não foram corrigidas com decisão: trata-se, justamente, de uma das diferenças entre desenvolvimento e subdesenvolvimento.

Como vimos, quando acontece uma crise, são as pessoas e as empresas de menores recursos econômicos as que têm menos capacidade de se proteger. Como resultado, aumenta a pobreza e se agrava a tendência na distribuição dos ingressos. Isto propõe uma responsabilidade muito forte para o manejo macroeconômico. É imperativa, do ponto de vista ético e técnico, a geração de melhores condições para superar a pobreza e melhorar a distribuição de renda, evitando tensões e o aprofundamento da desintegração social. Trata-se de participar da globalização integrando-nos internamente e não através da desagregação. A integração latino-americana é um instrumento eficaz para alcançar este objetivo.

O caráter integral do desenvolvimento

Para conseguir um desenvolvimento vigoroso e sustentável, é necessário implementar um conjunto coerente de políticas econômicas e sociais com um horizonte de longo prazo. O objetivo central de elevar o bem-estar do conjunto da população não poderá ser obtido se não existirem avanços significativos na construção de economias dinâmicas e competitivas, capazes de enfrentar os desafios de um mundo globalizado. Eqüidade e desenvolvimento econômico são, neste sentido, elementos de uma mesma estratégia integral (Cepal 2002; Banco Mundial).

Entretanto, assim como o desenvolvimento social não pode descansar exclusivamente na política social, a política econômica não pode garantir por si só – isolada da política social – os objetivos socioeconômicos. A geração de emprego e ingressos sustentáveis; a superação de heterogeneidades produtivas estruturais, herdadas e de recente criação, potencializando o papel das pequenas e médias empresas; a canalização de maiores recursos para melhorar o capital humano; e a implantação de programas integrais de luta contra a pobreza, de forma consistente com uma saudável política fiscal, são só alguns dos elementos que conectam o desenvolvimento econômico com o social. Os padrões de desenvolvimento econômico não são «neutros» em termos sociais. Políticas macroeconômicas que gerem equilíbrios sustentáveis na economia real, e políticas de desenvolvimento produtivo consistentes com uma melhor distribuição de oportunidades e produtividades através da sociedade, são vitais para avançar em direção ao desenvolvimento econômico com eqüidade. Ao mesmo tempo, o desenvolvimento social, a redução da desigualdade e a eliminação de diversas formas de discriminação criam condições favoráveis ao crescimento econômico como resultado do investimento em capital humano e da construção de «capital social». Isto favorece a competitividade sistêmica das economias no mundo globalizado.

A eqüidade, finalmente, não é obtida através da mera ação ex post. É necessário incorporá-la ao sistema produtivo, porque, na medida em que os cidadãos e as pequenas e médias empresas aprendam a operar cada dia melhor, será possível alcançar o desenvolvimento econômico e social – ou, em outras palavras, um crescimento com eqüidade.

Referências bibliográficas

Banco Mundial: Equity and Development, World Development Report 2006, Washington, D.C., 2006.Bourguignon, François y Michael Walton: «Is Greater Equity Necessary for Higher Long-TermGrowth in Latin America?» em Ricardo Ffrench-Davis e José Luis Machinea (eds.): Economic Growth with Equity: Challenges for Latin America, Palgrave Macmillan, Londres, 2007.Cepal: Crecer con estabilidad, Nações Unidas, Santiago de Chile, 2001.Cepal: Globalización y desarrollo, Nações Unidas, Santiago do Chile, 2002.Ffrench-Davis, Ricardo: Entre el neoliberalismo y el crecimiento con equidad, J.C. Sáez Editor, Santiago do Chile, 2004; Siglo XXI, Buenos Aires, 2004.Ffrench-Davis, Ricardo: Reformas para América Latina: Después del fundamentalismo neoliberal, Siglo XXI, Buenos Aires, 2005.Morley, Samuel, Roberto Machado e Stefano Pettinato: «Indexes of Structural Reform in Latin America», Serie Reformas Económicas No 12, Cepal, janeiro de 1999.Ocampo, José Antonio: Retomar la agenda del desarrollo, Cepal, Santiago do Chile, 2001.Rodrik, Dani: «¿Por qué hay tanta inseguridad en América Latina?» em Revista de la Cepal No 73, 4/2001.Rodrik, Dani: «Goodbye Washington Consensus, Hello Washington Confusion? A Review of the World Bank’s Economic Growth in the 1990s: Learning from a Decade of Reform» em Journal of Economic Literature vol. XLIV, 12/2006.Stallings, Barbara y Wilson Peres: Crecimiento, empleo y equidad: el impacto de las reformas económicas en América Latina y el Caribe, Fondo de Cultura Económica / Cepal, Santiago do Chile, 2000.