Estado y tributos en América Latina

Avances y agendas pendientes

Nueva Sociedad 258 / Julio - Agosto 2015

Las recientes experiencias de varios gobiernos de América Latina, aun con diferentes intensidades y dificultades para afirmarse, generan la expectativa de que se consolide una nueva forma de interpretar el quehacer del Estado. La crisis a escala global del régimen de acumulación imperante abre la oportunidad de la aplicación de políticas que confronten con los postulados básicos en los que este se sustenta. Sin embargo, en materia de política impositiva, si bien se observan avances con muchos matices en estos países, la transformación del sistema tributario en una herramienta para la redistribución de ingresos y riqueza sigue siendo una tarea pendiente.

Nota: el autor agradece los comentarios realizados por Alejandro Otero, con quien escribió Tributos al proyecto nacional. Elementos para una reforma tributaria en la Argentina (Universidad Nacional de Moreno, en prensa).

Un grupo de países de América Latina se atrevió a cuestionar la cosmovisión imperante, incluso antes de que se manifestara su crisis sistémica a escala global en toda su dimensión. Venezuela, Brasil, Argentina, Bolivia, Ecuador, Uruguay y Chile, con distintos grados de articulación entre sí y con intensidades diferentes, orientaron sus políticas hacia un sendero distinto del promovido para ellos desde el poder mundial. Para que esto sucediera, tuvieron que confluir varios factores en un plazo relativamente corto, como el fracaso de las políticas económicas que se habían instrumentado en los años previos, el surgimiento de nuevos sujetos sociales en el ámbito de la sociedad civil y un marcado retraimiento del bloque hegemónico. Estos nuevos aires trajeron consigo las políticas diferenciadoras en América Latina. En un contexto en el que la prominencia de la teoría económica sobre la política parecía indiscutible, la crisis en todos los órdenes que empezaba a avizorarse (o que ya se manifestaba con toda su intensidad en algunos países) brindó el plafón para que ganaran las elecciones dirigentes políticos con características diferentes a las predominantes en las últimas décadas del siglo xx.

Estas experiencias, que podríamos considerar como un incipiente desarrollo de proyectos latinoamericanistas, se basaron en distintas estrategias, en gran parte determinadas por el sendero histórico de los diferentes países. Consideradas en conjunto, aun con sus matices y dificultades para afirmarse, generan la expectativa de un «cambio de época». La actual crisis global, con su estallido en 2008, abrió una oportunidad al poner en evidencia el fracaso de las políticas aplicadas durante el régimen de liberalización del flujo de capitales y acumulación financiera con el que se intentó sustituir el régimen fordista, predominante hasta mediados de la década de 1970, cuando este entró en crisis.

Si de la Gran Depresión de los años 30 se salió con más Estado, quienes mantuvieron sus cotas de poder en todo este periodo aprovecharon la nueva crisis para procurar salir de ella por caminos inversos, es decir, con menos Estado. Como escribió Luiz Carlos Bresser Pereira, «en la década de 1970, la pérdida de dinamismo de las economías desarrolladas, la caída de las tasas de ganancia y la estanflación fueron la oportunidad perfecta para que el neoliberalismo montara su ataque al Estado social. La teoría económica neoclásica logró, tras años de keynesianismo, recuperar un papel dominante»1.

El predominio de esta teoría se tradujo en políticas económicas que pusieron en discusión el rol del Estado, conocido como benefactor, de Bienestar o social por la diversidad de funciones y atribuciones que determinaban su quehacer. Entre los países centrales, Estados Unidos y Gran Bretaña encabezaron el cambio de rumbo a principios de los años 80: Ronald Reagan, con su política «por el lado de la oferta» –reforma tributaria mediante–, y Margaret Thatcher, centrada en el desprendimiento de empresas públicas y la «desregulación» de la actividad privada. En los países periféricos, estas políticas se pueden sintetizar en el decálogo de recomendaciones del Consenso de Washington de 1990, aunque en muchos casos se habían empezado a instrumentar varios años antes.

El Consenso impuesto

El agotamiento del régimen de acumulación fordista llegó a estas latitudes y con él, la discusión de las versiones locales de un Estado forjado a lo largo de tres décadas. El razonamiento esgrimido parece sencillo: si la crisis se debió, entre otros factores, a la existencia de un Estado omnipresente, resultaba necesario desandar el camino y volver al Estado imperante antes de la Segunda Guerra Mundial (o incluso al existente antes de la Primera). Se instaló la idea de retornar al Estado mínimo, definido por algunos como el Estado «a la Nozick»2, y por otros como el «Estado gendarme». Pero como suele suceder, los argumentos sencillos esconden situaciones complejas. Pareciera que quienes propusieron achicar el Estado hubieran desconocido el proceso histórico que llevó a la conformación de ese Estado que procuraron desestructurar3.

Para lograr el objetivo del Estado mínimo en los países periféricos en general y en América Latina en particular, a principios de los años 90 se plantearon dos marcos conceptuales. Por un lado, el Consenso de Washington, que abarcó las propuestas de reorientación del accionar estatal en materia de política económica y buscó responder qué debe hacer y para qué debe intervenir el Estado. Por otro lado, la Nueva Gerencia Pública (ngp, New Public Management), que dio un marco teórico al proceso de reforma estatal.

La ngp incorporó la descentralización del accionar estatal, la reestructuración y reducción del aparato institucional y la disminución de las plantas de personal a las recomendaciones del Consenso de Washington. Si bien existen acciones que operan como puntos de intersección entre ambos, como las privatizaciones y, en algunos aspectos, la desregulación, se pude decir que las políticas basadas en el Consenso de Washington conforman las reformas conocidas como de primera generación (expresión acuñada por el Banco Mundial), lo que Oscar Oszlak llamó «reformas hacia fuera»4, y que la ngp dio el soporte a las reformas de segunda generación o «hacia dentro»5.

La expresión «Consenso de Washington» fue acuñada por el neoinstitucionalista John Williamson para referirse a un decálogo de recetas de política. Si bien estas propuestas alcanzaron su plenitud en la década de 1990, forman parte de las recomendaciones de los organismos internacionales de crédito impulsadas como consecuencia de las crisis de la deuda de principios de los años 1980 en la mayoría de los países periféricos, y se conocen con el nombre genérico de «ajuste estructural»6.

En definitiva, el Consenso de Washington propuso como principales y casi exclusivos objetivos de política económica alcanzar la estabilidad macroeconómica a partir del equilibrio de las cuentas públicas y el control de la inflación, y procurar una menor participación e intervención del Estado mediante una política de privatizaciones, la desregulación de la economía, la apertura comercial, la liberalización de los sistemas financieros y una reforma tributaria dirigida a eliminar los impuestos considerados distorsivos.

La generalización de las críticas a estas políticas, debido a las evidencias de los malos resultados alcanzados en los países periféricos, se tradujo en propuestas que intentaron ser «superadoras», por lo general catalogadas como posneoliberales. El entonces vicepresidente del Banco Mundial, Joseph Stiglitz (1997-2000), realizó una fuerte crítica y comenzó a delinear un relato alternativo en el cual se distanciaba del Consenso de Washington en su definición del rol del Estado:

Es verdad que los Estados se implican a menudo en demasiadas cosas y de manera poco focalizada. Esta falta de focalización reduce la eficiencia. Conseguir que el gobierno se centre en las cuestiones fundamentales –políticas económicas, educación básica, salud, carreteras, ley y orden, protección medioambiental– es un paso crítico. Pero focalizarse en lo fundamental en absoluto equivale a recetar un gobierno minimalista. El Estado tiene un rol importante que jugar en la producción de regulaciones apropiadas, la protección y el bienestar social. La discusión no debería ser si el Estado debe implicarse, sino cómo debe implicarse. La cuestión central no sería así el tamaño del gobierno, sino las actividades y métodos del gobierno. Los países con economías exitosas tienen gobiernos implicados en una amplia gama de actividades.7

Una de las voces más disonantes provino de la Comisión Económica para América Latina y el Caribe (Cepal), incluso cuando el Consenso de Washington parecía un dogma indiscutible. Más cerca en el tiempo, este organismo dependiente de la Organización de las Naciones Unidas (onu) produjo, entre otros trabajos, lo que se dio en llamar la «trilogía de la igualdad»: La hora de la igualdad: brechas por cerrar, caminos por abrir (2010); Cambio estructural para la igualdad: una visión integrada del desarrollo (2012) y Pactos para la igualdad: hacia un futuro sostenible (2014). Según Alicia Bárcena, estos documentos «plantean una visión del desarrollo en la cual la igualdad es el principio ético normativo primordial y el objetivo último, el cambio estructural es el camino y la política, el instrumento»8.

Las visiones heterodoxas aportaron un marco teórico alternativo a los gobiernos latinoamericanos que iniciaron un cambio de rumbo y obtuvieron logros muy significativos en el patrón distributivo y la captación de los excedentes. Como plantean Verónica Amarante y Juan Pablo Jiménez, «[l]a década de 2000 ha traído importantes cambios en las tendencias distributivas a nivel mundial. Los países de Europa, Estados Unidos y China continuaron con su tendencia creciente respecto de la desigualdad, mientras que los de América Latina y el sudeste de Asia revirtieron la tendencia anterior al crecimiento y comienzan a mostrar descensos en los índices de Gini»9.

Los mismos autores demuestran un cauto optimismo al afirmar que «para América Latina, se configura al fin un escenario promisorio tras el empeoramiento en los indicadores de distribución de la década anterior, aun cuando en términos internacionales se mantiene la posición de América Latina y el Caribe como la región más desigual del mundo».

El sistema tributario en América Latina

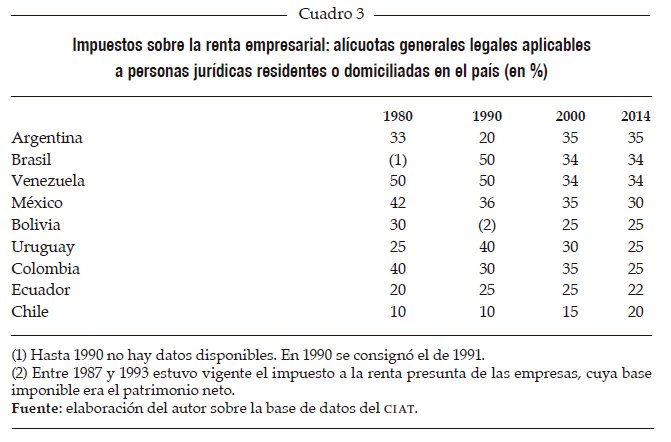

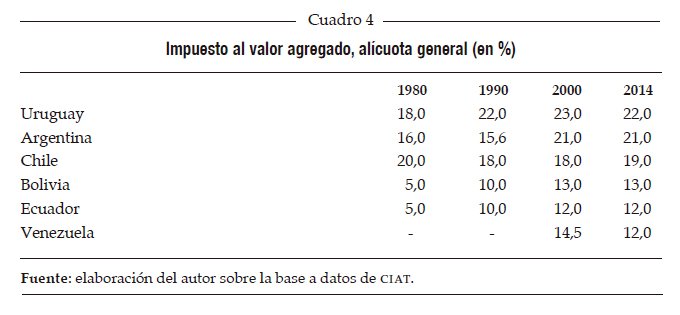

En lo que se refiere estrictamente al sistema tributario, el principio orientador de las recomendaciones del Consenso de Washington fue privilegiar impuestos que no distorsionaran los precios relativos que determina el mercado, en desmedro de aquellos que inciden progresivamente sobre la distribución de los ingresos. Así, entre otras cuestiones, se extendieron las bases imponibles y se elevaron las tasas de los impuestos que gravan el consumo, y se redujeron las alícuotas de los que alcanzan a las ganancias, en particular, de las personas jurídicas. La orientación de estos cambios se basó en la reforma impositiva que encabezó Reagan en eeuu y se propagó a los demás países centrales.

Sin embargo, en esos países las reformas que redujeron la progresividad del sistema impositivo lo hicieron desde un punto de partida en el cual la equidad era uno de los objetivos principales –convalidado por los resultados–. Así, después de las modificaciones efectuadas, estos regímenes siguieron actuando como un mecanismo morigerador de las desigualdades sociales. La composición del sistema tributario en América Latina, en cambio, nunca garantizó la redistribución progresiva del ingreso. De esta forma, seguir el mismo camino que el de los países hegemónicos no implicó llegar a igual destino.

Aunque hoy el cambio de época es palpable, los sistemas tributarios siguen en esencia conformados en consonancia con el régimen de valorización financiera. Los escasos avances en este campo demuestran que el influjo del anterior paradigma sigue vigente. En América Latina, con la excepción de Uruguay y Ecuador10, no se observan cambios significativos en la política impositiva. Como apunta la Cepal, «suele afirmarse que el exceso de impuestos directos y de contribuciones sociales puede ser apropiado para la redistribución del ingreso pero perjudicial para el crecimiento económico y el empleo. Se puede aseverar que en América Latina el problema es inverso; no se ha dado el suficiente papel a los sistemas tributarios en su rol redistributivo y, por tanto, no pueden representar un obstáculo para el crecimiento»11.

En el mismo trabajo, un par de páginas después, se sintetiza lo sucedido hasta aquí en materia tributaria: en términos de equidad, se puede decir que se ha priorizado la equidad horizontal (los agentes con igual potencial recaudatorio deben soportar la misma carga tributaria) por sobre la equidad vertical (los agentes deberían tener una carga tributaria proporcional a su capacidad contributiva), que sigue siendo una tarea pendiente en la región12.

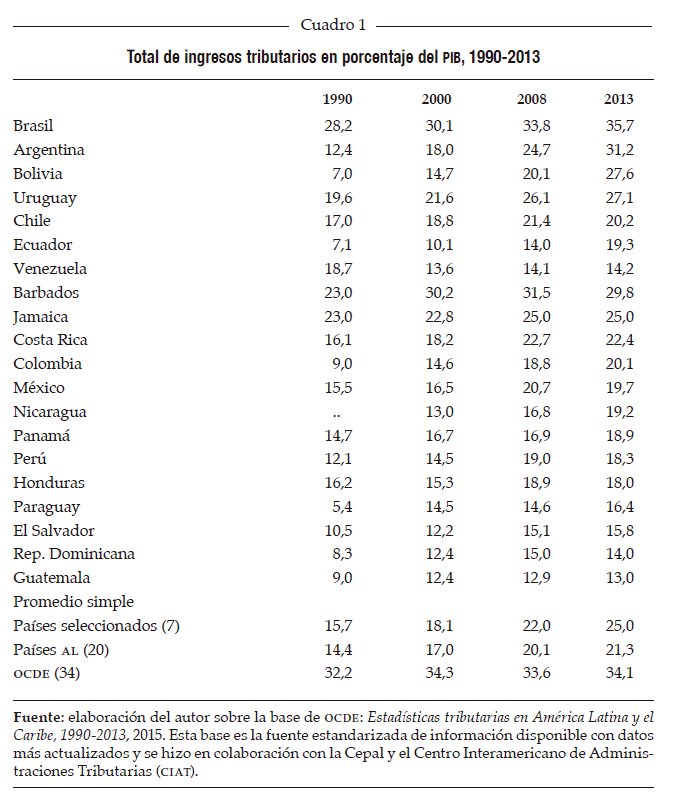

Sin embargo, de los siete países mencionados al inicio (Venezuela, Brasil, Argentina, Bolivia, Ecuador, Uruguay y Chile), cinco lograron un crecimiento significativo de la presión tributaria total, definida como la relación entre la recaudación de los impuestos y el pib. Los saltos más relevantes fueron los de Argentina y Bolivia, con cerca de 13 puntos porcentuales adicionales entre 2000 y 2013; en un segundo escalón está Ecuador, que aumentó su presión tributaria en más de nueve puntos porcentuales entre esos años, y le siguen Brasil y Uruguay, con un alza de aproximadamente cinco puntos porcentuales del pib.

El desempeño de estos países contrasta con lo acontecido en la materia tanto en la mayoría de los restantes países de América Latina como en el conjunto de los que integran la Organización para la Cooperación y el Desarrollo Económico (ocde), que en términos generales mantuvieron una presión tributaria similar a la observada a principios de siglo.

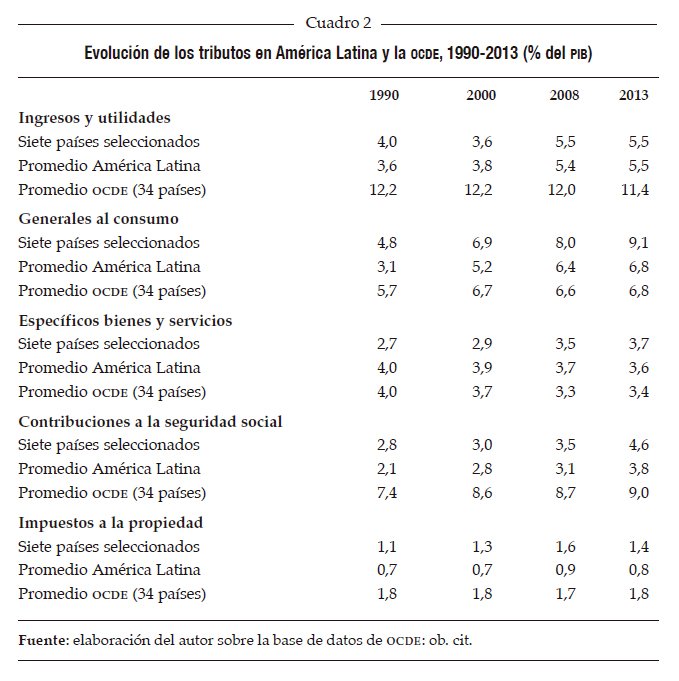

El análisis de la evolución de la presión tributaria brinda un primer indicio de lo sucedido en la materia, pero para comprender más cabalmente el desempeño del sistema tributario se debe contemplar el desenvolvimiento de los distintos impuestos que lo conforman. Para simplificar este abordaje, utilizaremos la información consolidada por la ocde13. La clasificación allí empleada, estructurada a partir de las bases imponibles, tiene muchas limitaciones, en especial para el estudio de los sistemas tributarios latinoamericanos caracterizados por lo que Darío González llama «impuestos heterodoxos»14. La mayor dificultad para una correcta clasificación de los impuestos en América Latina se origina en la necesidad de los países de la región de recurrir a formas alternativas de imposición para captar las rentas extraordinarias originadas en estructuras productivas desequilibradas, en un contexto de alta evasión y elusión. Así, funcionan como complementos de la imposición a la renta los derechos de exportación en Argentina (llamados «retenciones») e impuestos a las transacciones financieras en varios países, en especial en Brasil y Ecuador, donde a su vez actúan como un regulador de los flujos de capitales.

Los impuestos a los altos ingresos y las utilidades

En términos generales, la imposición a la renta se incrementó durante los últimos años, medida en términos del pib. El promedio simple de los siete países analizados muestra una presión de 5,5% en 2013 frente a 3,6% en 2000. Sin embargo, la comparación con los países de la ocde pone de manifiesto el camino por recorrer en este tipo de imposición. Aunque el promedio de la ocde tuvo una leve tendencia declinante, en 2013 estos impuestos aportan 11,4% del pib, más del doble de los latinoamericanos.

Venezuela fue un caso de excepción, porque hasta los primeros años 90 obtenía tres cuartas partes de su recaudación de la imposición a la renta petrolera. La reforma de los 90 redujo esa participación (al comenzar a cobrar el impuesto al valor agregado –iva–, por ejemplo). Más tarde, con el chavismo, el control de la producción mediante la estatal Petróleos de Venezuela (pdvsa) permitió al Estado captar excedentes por otros medios, no solo mediante tributos.

El país con mayores cambios fue Uruguay, mediante la reimplantación de la imposición sobre las personas físicas o naturales en la reforma de 2006, con la aplicación del sistema dual15, que supone un avance en la técnica de este impuesto. En contraposición, la tasa general del impuesto a las sociedades tuvo una tendencia declinante en los años 90, que se reforzó con la reforma del gobierno del Frente Amplio que la redujo a 25%. Lo cierto es que la incorporación de personas físicas le permitió al gobierno triplicar la presión tributaria por los impuestos a la renta: 50% de la recaudación se obtiene de personas físicas.

También en Ecuador se produjeron cambios relevantes. En los impuestos a personas físicas se incorporaron dos tramos de alícuotas para elevar la marginal máxima de 25% a 35% (en 2001 se había elevado de 15% a 25%). En cuanto a sociedades, la reforma tuvo la tendencia inversa, al reducirse la tasa de 25% a 22% a partir de 2013. En este país, aunque el avance de la presión fue importante –pasó de 1,6% del pib en 2000 a 4,2% en 2013–, sigue en niveles relativamente bajos en comparación con los restantes países estudiados.

Argentina es un caso extraño. En el caso de los impuestos a personas jurídicas, en 1990 se probó una drástica reducción de la tasa que duró solo dos años, y a partir de allí se la fue subiendo paulatinamente hasta llegar, desde 1998, a la vigente en la actualidad, que es de 35%, la más elevada de los países latinoamericanos. En personas físicas, en 2013 se subsanó el aspecto más controvertido al incorporar a la base las ganancias de capital y las utilidades distribuidas, pero persisten las críticas porque no se modificaron los tramos de ingresos sobre los cuales recaen las alícuotas marginales16.

En resumen, la imposición a la renta de las sociedades siguió el mismo derrotero de lo sucedido en los países centrales: la tendencia fue claramente a la reducción de tasas, aunque en la mayoría de los países la disminución se hizo en años precedentes y en este periodo solo se la mantuvo. En el cuadro adjunto se incorporó también a México y Colombia, para resaltar que la tendencia a reducir la tasa del impuesto a las sociedades fue más evidente en los países que mantienen una política económica ortodoxa.

Los impuestos al consumo

La clasificación de la ocde tiene la particularidad de incluir en el rubro de impuestos al consumo los gravámenes que tienen como hecho imponible las transacciones comerciales con el exterior, tanto los aranceles a las importaciones como a las exportaciones. En el interior de este grupo, se desagregan los que gravan el consumo general y los específicos. En cuanto a los impuestos generales al consumo, el que rige en casi todos los países es el impuesto al valor agregado (iva). Este gravamen fue el centro de las reformas de los años 90 en muchos países, en los que se universalizaron sus bases y se elevaron sus alícuotas. Incluso, en Venezuela fue en ese periodo cuando se lo instituyó (empezó a regir en 1993). Brasil es un caso especial porque no tiene iva pero rigen varios impuestos generales al consumo federales o estaduales: impuesto a la circulación de mercaderías y servicios (icms), contribución financiera a la seguridad social (cofins) e impuesto al producto industrializado (ipi); la recaudación obtenida por estos tributos se mantuvo relativamente estable en los últimos 20 años, medida en términos del producto. En los restantes países seleccionados, la presión tributaria del iva y demás impuestos generales al consumo tuvo su mayor expansión durante la década de 1990, y por tanto fue una de las causas de la mayor regresividad de las estructuras tributarias17. Si bien en términos generales perduran algunos bienes y servicios exentos o con alícuotas reducidas, su base de imposición es muy distinta de la que regía al momento de su creación. En algunos países, los gobiernos hicieron cambios pero no fueron determinantes. El cambio más relevante se produjo en Uruguay, donde formó parte de la reforma tributaria de 2006, e incluyó la reducción de la alícuota general de 23% a 22% y la eliminación de la cofis, un impuesto que actuaba como un adicional al iva con una tasa de 3% y que había regido desde 2001.

En el cuadro 4 se puede ver la evolución de la alícuota general del iva desde el año 1980. Allí se observa la tendencia alcista de la tasa en la mayoría de los países. Aun en los casos en que se redujo la tasa en fecha reciente (Uruguay y Venezuela), sigue más elevada que al momento de su creación.

Las novedades más destacadas en este grupo de impuestos en los últimos años no surgen de la política tributaria sino de su administración en el combate de la evasión. Por un lado, el avance tecnológico permitió una mayor sofisticación de los controles y, por el otro, en la mayoría de los países se instrumentaron moratorias o planes de facilidades de pago que permitieron a una gran cantidad de contribuyentes regularizar su situación ante el fisco.

En cuanto a los impuestos específicos sobre bienes y servicios, en este rubro se engloban, básicamente, aquellos selectivos sobre el consumo y los gravámenes a las importaciones y exportaciones y, por tanto, conforman el componente progresivo de la imposición al consumo. En Bolivia influye de manera determinante la imposición sobre los hidrocarburos, que permitió una expansión exponencial de estos tributos, en el marco de la nacionalización decretada por Evo Morales en 2006 (una de las principales promesas de su campaña electoral).También sobresalen el caso de Argentina en relación con los derechos a la exportación sobre los principales productos agrarios y sus derivados, con tasas superiores para captar la renta diferencial de la tierra, y el de Ecuador, con un alza en la imposición a los combustibles y la creación en la reforma de 2007 del impuesto a la salida de divisas, que la ocde considera como un exit tax18.

En Uruguay, Chile y Venezuela, en cambio, en los últimos años hubo una tendencia a la reducción de la recaudación por este tipo de impuestos. Un dato que refleja la ausencia de una política tributaria que descalce el sistema tributario en estos países con la tendencia predominante en el régimen anterior es la baja imposición a las importaciones, que tuvo drásticas reducciones en el pasado con la apertura comercial y que en los últimos años no sufrió cambios significativos, con una tasa promedio que se ubica entre 10% y 14% y el caso extremo de Chile, con una alícuota de 6%19.

Las contribuciones a la seguridad social

Las contribuciones a la seguridad social no son estrictamente impuestos. Como su nombre lo indica, son las fuentes contributivas a los sistemas de seguridad social en general y a los jubilatorios en particular. Sin embargo, ante la magnitud de su recaudación y en virtud de algunas discusiones teóricas, se las suele considerar entre la recaudación tributaria20. En todo caso, la principal distinción entre los países analizados en este artículo está estrechamente vinculada al grado de desarrollo de los sistemas de seguridad social; en los casos de Brasil, Argentina y Uruguay, existen sistemas de reparto universales que marcan la diferencia en términos de los aportes de sus fuentes contributivas. Estos países obtienen ingresos en una proporción del producto muy similar a la de los países de la ocde. En contraste, los países con régimen menos desarrollado y/o privatizado obtienen escasos recursos por estas fuentes21.Un aspecto por destacar es el de los cambios en el régimen jubilatorio argentino. A mediados de los 90, se instituyó un sistema mixto de reparto estatal y de capitalización privado que desvió parte de estos recursos a las administradoras de fondos de jubilaciones y pensiones (afjp), pero a fines de 2008 se volvió atrás con la medida y se recuperó el régimen único de reparto estatal. Si bien estos cambios no explican por sí solos la expansión de los ingresos por esta fuente en los últimos años, son un factor ajeno al sistema tributario que debe contemplarse en el análisis.

Los impuestos a la propiedad

El desarrollo de los impuestos a la propiedad en América Latina es muy limitado y es tal vez la mayor asignatura pendiente para disponer de un sistema tributario progresivo. Sin embargo, un lector apresurado podría interpretar que el aporte que hacen estos tributos es en varios países superior al promedio simple de la ocde. Es el caso de Argentina, Brasil, Bolivia y Uruguay, con una recaudación de 1,8% del pib en 2013. ¿Cómo puede ser compatible este dato con la afirmación que inicia este párrafo?

La respuesta está en la inclusión en este rubro de los impuestos a las transacciones financieras22. En Argentina figura en este ítem el gravamen a los créditos y débitos bancarios (conocido como «impuesto al cheque»), que recauda 1,7% del pib y explica más de la mitad del ingreso por esta categoría. En Brasil, figura en ese rubro el impuesto a las operaciones financieras (iof), que aporta un tercio de la recaudación. En Bolivia, el impuesto a las transacciones financieras (itf), con características similares a las del argentino, obtiene casi todos los ingresos allí catalogados. Uruguay es el único caso en el cual el impuesto al patrimonio neto de las empresas explica más de 50% de la recaudación, sobre todo con los cambios introducidos en los últimos años; los restantes ingresos se obtienen por el impuesto a la propiedad inmueble y, en menor medida, por un impuesto a las transacciones financieras.

Comentarios con final abierto

Se puede asumir como corolario que, más allá de los avances dispares en la recaudación impositiva en casi todos los países bajo análisis, es indudable que la adecuación del sistema tributario a la nueva impronta que se procura asignar al rol del Estado figura en la agenda pendiente para profundizar transformaciones en curso. La necesidad de una reforma tributaria es, al menos en apariencia, uno de los pocos aspectos en los que se puede percibir un consenso generalizado entre los analistas de la materia. Sin embargo, cuando se empieza a indagar sobre su contenido, aparecen diferencias irreconciliables entre quienes la pregonan. En una publicación reciente del Banco Interamericano de Desarrollo (bid) se resumen estas diferencias de una manera demasiado simplificadora pero gráfica:

la ideología puede influir en los objetivos de la reforma, así como también en el tipo de impuestos sujetos a reformas. Los gobiernos de tendencia izquierdista se centrarán más en el objetivo de la redistribución, como aumentar las tasas del impuesto sobre la renta, mientras que los gobiernos de derecha, que supuestamente son más favorables a las empresas, pondrán más énfasis en la neutralidad fiscal y en disminuir las distorsiones de mercado.23

Cuando se piensa en una reforma tributaria, por lo general se centra la atención en los cambios normativos que hacen a la política impositiva. Sin embargo, a la administración tributaria le corresponde un rol clave para garantizar que las modificaciones de política redunden en cambios efectivos sobre el patrón distributivo vigente. Para expresarlo de otra forma: la política tributaria puede cubrir los espacios vacíos y reducir la elusión impositiva, pero también es importante combatir la evasión. Aunque la evasión no distingue entre clases sociales, las resistencias de las elites económicas a una mayor imposición pueden materializarse en la búsqueda de mecanismos para aminorarla. Por lo general, las capas sociales más ricas de la población aprovechan al máximo los hiatos normativos para eludir el pago de impuestos, pero si se cercena este camino (y una reforma en la política tributaria debería lograrlo), no suelen tener escrúpulos para, lisa y llanamente, evadir el pago de impuestos.

No parece una casualidad que los impuestos progresivos sean los más evadidos/eludidos. En los impuestos a la propiedad, el no pago puede tomar la forma de morosidad, evasión o elusión, aunque no existen estudios recientes que aporten una aproximación a la magnitud de estos fenómenos. Juan Carlos Gómez Sabaini, Juan Pablo Jiménez y Andrea Podestá24 realizaron estimaciones de la evasión de los impuestos a la renta en algunos países de América Latina. Si bien estos trabajos tienen muchas limitaciones –reconocidas por quienes desarrollaron los estudios– por las restricciones de información existentes, los cálculos de la evasión arrojan proporciones muy elevadas, que van de casi 42% en México a poco menos de 64% en Ecuador y Guatemala.

Por otro lado, cuando la evasión recae sobre los impuestos que aportan progresividad a la estructura, esto no solo afecta la equidad horizontal sino también la vertical. Este es un elemento relevante para contemplar, no solo en lo que se refiere a la capacidad recaudatoria y de control de los organismos responsables de la administración tributaria, sino también cuando se rediseña el sistema impositivo. Esta posición es compartida por varios autores, entre ellos los tributaristas argentinos Jorge Gaggero25 y Alejandro Otero. Este último sienta posición al afirmar que «en el marco de sociedades signadas por la desigualdad y la asimetría de poder, las instituciones fiscales y los impuestos en particular, expresan la correlación de fuerzas entre los distintos actores económicos y sociales. Y, a la par, el sistema tributario se vuelve ‘arena’ de resolución de conflictos de intereses entre ellos. De modo que los actores tienden a percibirlo como un instrumento maleable al servicio de sus intereses»26.

Una línea similar refleja la Cepal cuando, al proponer un nuevo pacto fiscal por la igualdad, esgrime:

La extensión de la desigualdad de ingresos en la región ha influenciado la actual realidad del sistema tributario, lo que genera un círculo vicioso de desigualdad de ingresos y regresividad tributaria, en lugar de un círculo virtuoso que posibilite, mediante el esquema tributario, la corrección de los grandes desequilibrios de ingreso. (…) Desde la óptica política, es evidente que la desigualdad social puede promover el surgimiento de «grupos de elites» que buscan minimizar su carga tributaria relativa, ya sea mediante el control del proceso legislativo o procurando que se legislen normas tributarias con esos efectos.27

Quienes abogan por el paradigma que se encuentra en franco retroceso suelen esgrimir que el Estado debe cumplir con su función redistributiva mediante el gasto público social, con la focalización en los estratos de menores ingresos. Sin embargo, este argumento empezó a perder predicamento, tanto en relación con las características y el diseño de las políticas públicas –al recuperar terreno las visiones a favor de las acciones de carácter universal– como con el rol que les cabe a los sistemas tributarios en este aspecto.

Las perspectivas reseñadas dan una clara señal sobre cuál debería ser el propósito de la reforma en América Latina: orientarse a acompañar y sostener el cambio de paradigma iniciado. Para ello, la reforma debe reforzar la función de los tributos como instrumento de política fiscal para incentivar selectivamente la acumulación productiva, favorecer la creación de empleos formales y, por sobre todas las cosas, morigerar las desigualdades sociales que determina el mercado. Al mismo tiempo, es importante determinar si están dadas las condiciones para avanzar en este sentido, consideración que por lo general se descuida cuando se pregona la necesidad de una reforma tributaria. Para poder llevarla a cabo, debe estar precedida de un análisis sobre su gobernabilidad, lo que requiere contemplar el grado de dificultad de la propuesta y medir las variables que se pueden controlar y las que no, con especial hincapié en las resistencias al cambio y la correlación de fuerzas imperante. Se trata ni más ni menos que de planificación estratégica situacional, en los términos desarrollados por Carlos Matus28. Como planteó este autor, para llevar a cabo una determinada acción hay que considerar previamente lo que él llamó «el triángulo de gobierno», que tiene en sus vértices: a) el proyecto de gobierno, que da precisiones sobre los medios y objetivos y contempla el intercambio de problemas; b) la capacidad de gobierno, que refleja la pericia para conducir el cambio propuesto; y c) la gobernabilidad del sistema, que expresa el grado de dificultad de la propuesta y de las acciones a realizar y tiene como correlato la aceptación o el rechazo de los actores sociales involucrados.Si la conclusión es que se dispone de los consensos suficientes para sostener y defender la implementación de los cambios necesarios, es imperativo encontrar el momento más oportuno para llevarlos a cabo. La experiencia argentina, con el fallido intento de imponer retenciones móviles a las exportaciones de productos agropecuarios en 2008, y los recientes acontecimientos en Ecuador, que llevaron al presidente Rafael Correa a retirar los proyectos de impuesto a las herencias y a la plusvalía inmobiliaria, son ejemplos contundentes de las dificultades para consolidar el camino de adaptar el sistema tributario a un proyecto político popular latinoamericanista.

-

1.

L.C. Bresser-Pereira: «El asalto al Estado y al mercado: neoliberalismo y teoría económica» en Nueva Sociedad Nº 221, 5-6/2009, p. 94, disponible en http://nuso.org/media/articles/downloads/3611_1.pdf.

-

2.

Por el filósofo libertariano Robert Nozick, autor de Anarquía, Estado y utopía [1974], Fondo de Cultura Económica, México, df, 1988.

-

3.

Oscar Oszlak: «Estado y sociedad: nuevas fronteras y reglas de juego» en Enoikos No 19, 11/2001.

-

4.

Ibíd.

-

5.

La distinción de Oszlak es más precisa que la del Banco Mundial: las reformas hacia fuera están dirigidas a minimizar el accionar del Estado, y las reformas hacia dentro, a redefinir su forma de funcionamiento.

-

6.

En realidad, se encuentran antecedentes en la década de 1970, en particular, las políticas implementadas por los gobiernos dictatoriales de Chile (a partir del golpe de Estado del 11 de septiembre de 1973, conducido por Augusto Pinochet) y Argentina (a partir del golpe del 24 de marzo de 1976, encabezado por Jorge Rafael Videla).

-

7.

J. Stiglitz: «Más instrumentos y metas más amplias para el desarrollo. Hacia el Consenso post-Washington» en Reforma y Democracia No 12, 10/1998.

-

8.

A. Bárcena: «Prólogo» en A. Bárcena y Antonio Prado (eds.): Neoestructuralismo y corrientes heterodoxas en América Latina y el Caribe a inicios del siglo xxi, Cepal, Santiago de Chile, 2015.

-

9.

V. Amarante y J.P. Jiménez: «Desigualdad, concentración y rentas altas en América Latina» en J.P. Jiménez (ed.): Desigualdad, concentración del ingreso y tributación sobre las altas rentas en América Latina, Cepal, Santiago de Chile, 2015.

-

10.

Y recientemente Chile, aunque es discutible que la reforma de 2014 esté en sintonía con el cambio de orientación al que nos estamos refiriendo.

-

11.

Cepal: Espacios iberoamericanos: hacia una nueva arquitectura del Estado para el desarrollo, Cepal, Santiago de Chile, 2011.

-

12.

Ibíd.

-

13.

ocde: Estadísticas tributarias en América Latina y el Caribe. 1990-2013, ocde, 2015.

-

14.

D. González: «La política tributaria heterodoxa en los países de América Latina», Serie Gestión Pública No 70, Instituto Latinoamericano y del Caribe de Planificación Económica y Social (ilpes)-Cepal, Santiago de Chile, enero de 2009.

-

15.

El impuesto a la renta de personas físicas puede aplicarse mediante distintas técnicas que van desde la imposición cedular (cada fuente de ingreso es gravada de manera independiente) a la integrada (se agrupan todas las fuentes para un tratamiento común). El sistema dual, conocido como escandinavo, diferencia las fuentes obtenidas del capital y del trabajo.

-

16.

Los cambios que se introdujeron en el mínimo no imponible permitieron que la población asalariada que paga el impuesto se mantuviera en alrededor de 10% de los empleados registrados, pero quienes están alcanzados –incluyendo a muchos trabajadores calificados- contribuyen con una carga efectiva superior a la de unos años atrás. Igualmente, este impuesto es el que aporta la mayor progresividad al sistema tributario argentino.

-

17.

Aunque estos impuestos están estigmatizados como muy regresivos, no siempre fue así ni debería serlo en el futuro si se modificaran sus características técnicas. V. al respecto A. Iñiguez: «iva progresivo, ¿la más maravillosa música?» en Voces en el Fénix No 14, 5/2012.

-

18.

Impuestos que tienen como objeto desalentar el cambio de residencia de las personas para reducir la carga tributaria. Se aplican en varios países centrales para evitar la radicación en guaridas (o paraísos) fiscales. En el caso de Ecuador, es más asimilable a un impuesto a las transacciones financieras que a este tipo de gravámenes.

-

19.

Según datos de Ana Corbacho, Vicente Fretes Cibils y Eduardo Lora (eds.): Recaudar no basta. Los impuestos como instrumento para el desarrollo, bid, 2013, pp. 47-48.

-

20.

Esta discusión se podría saldar al considerar la distinción entre tributos e impuestos. En este caso, las contribuciones formarían parte de los tributos, pero no de los impuestos.

-

21.

En Bolivia, como parte de las políticas de los 90, se instituyó el Bonosol, una renta anual destinada a los mayores de 65 años, que se pagaba con recursos provenientes de las acciones de propiedad del Estado en las empresas capitalizadas (privatizadas). Evo Morales lo transformó en la Renta Universal de Vejez (Renta Dignidad), bajó la edad mínima para recibir el beneficio a 60 años, lo mensualizó y aumentó su monto. Se paga fundamentalmente con impuestos a los hidrocarburos.

-

22.

Estos impuestos también son progresivos y son un instrumento útil para captar potenciales rentas extraordinarias, sobre todo en economías con elevada informalidad como las analizadas. Pero como gravan los flujos en lugar de los stocks, deberían tener un tratamiento distinto a los impuestos a la propiedad.

-

23.

A. Corbacho, V. Fretes Cibils y E. Lora: ob. cit., p. 54. El lenguaje utilizado exime de agregar desde dónde se lleva a cabo esta afirmación.

-

24.

J.C. Gómez Sabaini, J.P. Jiménez y A. Podestá: «Tributación, evasión y equidad en América Latina y el Caribe» en J.C. Gómez Sabaini, J.P. Jiménez y A. Podestá (comps.): Evasión y equidad en América Latina y el Caribe, Cepal / gtz, Santiago de Chile, 2010.

-

25.

J. Gaggero: «La progresividad tributaria. Su origen, apogeo y extravío (y los desafíos del presente)», Documento de Trabajo No 23, cefid-ar, diciembre de 2008.

-

26.

A. Otero: «El federalismo fiscal argentino y sus fatigas. Una mirada desde la administración tributaria» en Entrelíneas de la Política Económica No 10, 5/2008.

-

27.

Cepal: Espacios iberoamericanos: hacia una nueva arquitectura del Estado para el desarrollo, Cepal, Santiago de Chile, 2011.

-

28.

C. Matus: Los tres cinturones del gobierno, Universidad Nacional de La Matanza / Fundación cigob / Fundación Altadir, San Justo, 2007.